关于企业"捐赠"做慈善的4个纳税问题

免费在线答疑财税问题

做您身边更贴心的财税顾问

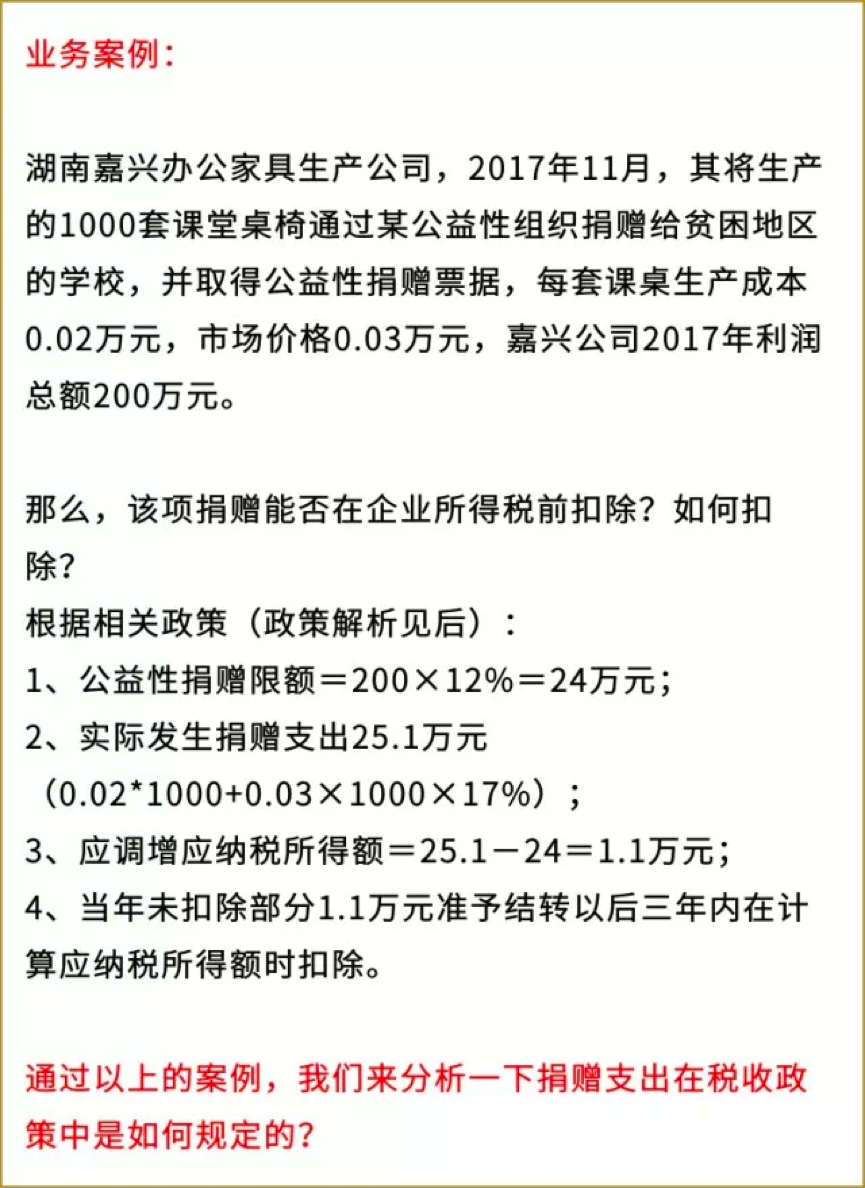

一、企业发生的捐赠支出能否在企业所得税前扣除?

企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。(中华人民共和国主席令第64号)

二、什么是公益性捐赠?

公益性捐赠是指公益、救济性捐赠(以下简称公益性捐赠),是指纳税人通过中国境内非盈利的社会团体、国家机关,向教育、民政等公益事业和遭受自然灾害地区、贫困地区的捐赠。

三、什么是非公益性捐赠?

不符合公益性捐赠条件的为非公益性捐赠。

四、哪些公益性捐赠支出,可以在企业所得税前全额扣除?

1、企业、事业单位、社会团体和个人等社会力量,通过非营利性的社会团体和国家机关(包括中国红十字会)向红十字事业的捐赠,在计算缴纳企业所得税和个人所得税时准予全额扣除。(财税[2000]30号)

2、对企事业单位、社会团体和个人等社会力量,通过非营利性的社会团体和国家机关对公益性青少年活动场所(其中包括新建)的捐赠,在缴纳企业所得税和个人所得税前准予全额扣除。(财税[2000]21号)

3、对企事业单位、社会团体和个人等社会力量,通过非营利性的社会团体和政府部门向福利性、非营利性的老年服务机构的捐赠,在缴纳企业所得税和个人所得税前准予全额扣除。(财税[2000]97号)

4、对企业、事业单位、社会团体和个人等社会力量,向中华健康快车基金会和孙冶方经济科学基金会、中华慈善总会、中国法律援助基金会和中华见义勇为基金会的捐赠,准予在缴纳企业所得税和个人所得税前全额扣除。(财税[2003]204号)

5、纳税人通过中国境内非营利的社会团体、国家机关向教育事业的捐赠,准予在企业所得税和个人所得税前全额扣除。(财税[2004]39号)

6、对企业、个人通过公益性社会团体、县级以上人民政府及其部门向灾区的捐赠,允许在当年企业所得税前和当年个人所得税前全额扣除。(财税[2010]107号)

重大利好!

如果您需要审计验资、财务顾问、税收筹划、代理记账、工商注册,等相关财税服务。在微信公众号留言订单,可享受前所未有的超级优惠!

联系方式:微信公众号后台直接留言咨询!

- 上一篇:这将会是这个世界上最昂贵的税种

- 下一篇:追本溯源教您查、改错账——财税顾问

相关推荐

- 合并报表调整和抵消分录总结2021-06-27

- 你很难从井里拉上一个不愿上来的人2020-02-26

- 利用捐赠税筹的命门2020-02-03

- 越是这个时候越要冷静2020-02-03

- 2020年几个不成熟的小建议2019-12-31

- 羊毛出在猪身上让狗买单?2019-11-26

时间

2018-03-18 23:10

栏目

财税干货

作者

财税佬炮儿

分享